Vládní návrh zákona související s rozvojem finančního trhu přináší několik částí, které zatím poutaly největší pozornost, jako je změna struktury státních příspěvků nebo vznik dlouhodobého investičního produktu. Podstatné jsou ale i další změny a koneckonců i zachování některých dosavadních pravidel, nad kterými se také vznášely otazníky. Pojďme se podívat jak na „superhvězdy“, tak i na méně často zmiňované části.

Státní příspěvek bude štědřejší, ale…

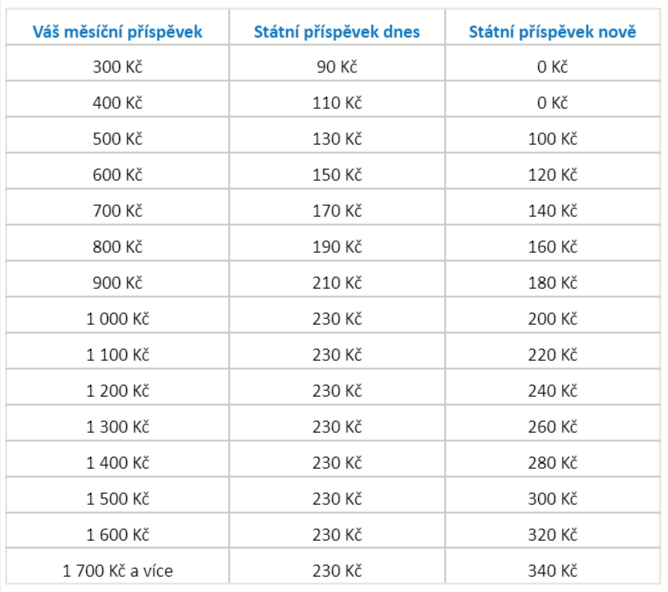

Stát chce motivovat občany, aby si na stáří odkládali více peněz. Proto upravuje strukturu státních příspěvků a vyplácet je začne až od 500 korun, které měsíčně vložíte na účet. V takovém případě vám stát přispěje 100 korun. Získat od státu můžete měsíčně až 340 korun, ročně tedy 4 080 korun. Abyste čerpali příspěvek na maximum, musíte si odkládat 1 700 a více korun. Vklady a příspěvky přehledně zobrazuje tabulka níže. Změna by měla začít platit od 1. července příštího roku. Pokud bude klient posílat méně jak 500 korun měsíčně, o státní příspěvek se tak připraví. Úpravu měsíčně ukládané částky, která je napsaná ve smlouvě, je třeba dopředu vždy komunikovat s příslušnou penzijní společností, nelze jen upravit výši úložky.

Vyšší sleva na dani

Nově bude moct člověk ušetřit více na daních. Od základu daně bude možné odečíst příspěvky v celkové výši až 48 000 korun, při 15% daňové sazbě je tak úspora až 7 200 korun ročně. Tato sleva se dělí mezi všechny produkty s možností odečtu, tedy i pro investiční životní pojištění nebo plánovaný dlouhodobý investiční produkt. Do odečtu se započítá každý měsíc až 4 000 korun, které uložíte nad rámec částky pro vyplacení maximálního státního příspěvku (vklad 1 700 Kč). Výhody penzijního spoření v kombinaci „státní příspěvek & daňová úspora“ tak maximálně využijete při měsíčním vkladu 5700 korun.

Důchodci bez příspěvku

Podle dosavadního vývoje to vypadá, že oželet státní příspěvek budou muset důchodci, kterým stát po té, co začnou dostávat vyplácenou starobní penzi, přestane ke spoření přispívat. Nepopulárním opatřením chce stát ušetřit, kompenzovat to bude zvýšením příspěvků v předcházející akumulační fázi. Předběžná účinnost se očekává od 1. července 2024. Je zbytečné, aby klienti, pobírající důchod, kvůli této změně nyní svá spoření na penzi vybírali, ale vyplatí se jim pobírat příspěvky co nejdelší dobu. Daňové zvýhodnění pro pracující důchodce zůstane zachováno.

Výběr až po deseti letech

Dnes platí, že čerpat naspořené prostředky z penzijních produktů lze bez sankce (odebrání státních příspěvků) po dosažení věku 60 let a alespoň 5 let trvání smlouvy. Pravidlo 60 let věku zůstane zachováno, ale smlouva bude muset být nově založena alespoň 10 let. Výjimku budou mít lidé, kteří se stanou například invalidními. Platí to ale až pro smlouvy založené nově po nabytí účinnosti zákona. Kdo si tedy chce založit doplňkové penzijní spoření za mírnějších podmínek, má nejvyšší čas. Možnost jednorázového výběru, kdy ale zdaníte 15 % výnosy a příspěvky zaměstnavatele, zůstane zachována. Kdo nechce při výběru danit nic, musí zvolit výplatu renty alespoň na dobu 10 let.

„Staré i nové“ spoření najednou

V příštím roce bude možné uzavřít novou smlouvu o doplňkovém penzijním spoření, i když klient z minulosti už spoří „ve starém“ transformovaném fondu. Ty mají garanci nezáporného zhodnocení, což je pro řadu klientů hlavní argument, proč v transformovaných fondech zůstávají, byť vzhledem k inflaci reálně prodělávají. Na konci loňského roku to bylo více jak 2,7 milionu lidí. Nyní si budou moct prostředky uzavřít v transformovaném fondu, aniž by tuto smlouvu museli rušit, a založit si nové doplňkové penzijní spoření. Státní příspěvek získají pouze jeden, ale budou moct využít dynamičtější strategie nových fondů.

Alternativní fond

Vedle dosavadní dynamické, vyvážené a konzervativní strategie budou moct začít penzijní společnosti nabízet také možnost prostředky vložit do tzv. alternativního účastnického fondu. Ten bude mít o něco volnější strategii a penzijní společnosti budou moct jeho prostřednictvím investovat například do nemovitostí či veřejné infrastruktury, což dosud nebylo možné. Díky tomu, že bude moct fond volit i rizikovější aktiva, lze očekávat potenciálně vyšší výnosy, pochopitelně i s vyšším rizikem volatility.

Dlouhodobý investiční produkt

A na závěr jedna z nejčastěji skloňovaných novinek – dlouhodobý investiční produkt, chcete-li DIP. Skutečně vznikne, což nebylo až tak jisté. Teď budou na tahu poskytovatelé – tedy Českou národní bankou evidované subjekty jako banky, investiční společnosti nebo obchodníci s cennými papíry, aby představily konkrétní produkty, které připravují.

DIP si budete moct založit, i když už máte penzijní připojištění nebo doplňkové penzijní spoření, bude možné čerpat i daňové výhody (limit se sčítá) a přispívat bude moct i zaměstnavatel, do 50 tisíc ročně je zaměstnavatelův příspěvek osvobozen od daně. Státní příspěvek zde jako u spoření na penzi ale nebude.

Praxe by měla být taková, že v rámci DIP bude možné investovat do širokého portfolia cenných papírů a nástrojů, které jsou obchodovány na evropském regulovaném nebo obdobném trhu, je to tedy valná většina běžně obchodovaných produktů. Investovat má být možné i do státních a krytých dluhopisů finančních institucí, investičních fondů či vkladových produktů.

Hlavní výhodou DIP je možnost získat daňovou úlevu a zároveň si volit více individuální investiční strategii složením portfolia. Stejně jako u spoření na penzi bude i podstatou DIP prostředky nevybírat až minimálně do 60 let a nejméně 10 let od založení smlouvy, v opačném případě by člověk musel dodanit předchozí získané daňové úlevy.

Pro poradce jedna pozitivní zpráva na závěr. U DIP nebylo přijato navrhované omezení výše zprostředkovatelské provize na maximálně 7 % z průměrné vyhlašované mzdy obdobně jako v případě doplňkového penzijního spoření.

Až budeme mít k dispozici detaily o jednotlivých produktech v rámci DIP, které se v brzké době jistě objeví, přineseme vám podrobnější informace. Jsme ohledně DIP zatím mírnými optimisty s tím, že to může být jeden ze způsobů, jak pro část klientů zatraktivnit spoření na penzi, které je do určité míry státem podporované daňovou slevou. Je pravděpodobné, že půjde o variantu, která bude atraktivnější pro movitější klienty.

Pavel Beneš, investiční analytik, Broker Trust